事業を続けていくなかでどんなにリスク管理を徹底していたとしても、予測できないことが起きてしまうのが世の常です。

売上取引先の入金が滞った、突然倒産したなどによって売上代金の回収が見通せなくなってしまうことに対して、事前にできる対策はあるのでしょうか。経営の安定化をしていくためのひとつの方法として国の制度を取り上げてみます。

■倒産防止共済

■払うお金

■借りれるお金

■戻ってくるお金

もくじ

倒産防止共済

中小企業倒産防止共済(以下、倒産防止共済)は、取引先が倒産した時にその影響を受けて連鎖倒産を防ぐための国の共済制度です。中小企業基盤整備機構(以下、中小機構)が実施していて、加入要件として、

・国の税金滞納がない

・1年以上事業を行っている個人や中小企業

・従業員又は資本金の条件に該当する(例:サービス業の場合、従業員100人以下又は資本金5,000万以下)

の方が加入できます。ほとんどの中小企業や個人の方が加入対象になるでしょう。

加入後、掛金と呼ばれるものを中小機構に払います。

倒産防止共済は、自社の取引先が倒産した時などに中小機構に払った掛金の総額に応じて無担保・無保証で借入をすることができ、据置期間6ヶ月を含め5~7年で返済する制度です。

また、税金の世界では経費となるので、利益が出ているときには税金を減らす効果があります。

なお、2024年10月1日以降に倒産防止共済を解約したあと再加入する場合、解約の日から2年を経過するまでの日に払った掛金は、経費にすることが出来ないので、自社の状況を考慮して解約や再加入のタイミングを決めましょう。

払うお金

経営セーフティ共済を利用するためには、加入後、中小機構に払込む金額、掛金が必要です。その掛金の性質はいざという時のための保険料のイメージです。

月5,000円から20万円の範囲で5,000円単位で決めることができ、累計800万まで掛金を積上げることができます。例えば、月2万円と決めた場合は年間24万円が積立てられ、その年の経費になります。

借りれるお金

売上取引先が倒産した場合には、無担保・無保証で借りることができます。借入の上限は、

①売上取引先の倒産により回収できなくなった被害額

②中小機構に払込んだ総額の10倍、最高8,000万

で①②どちらか少ない金額を5万円単位で借りることが可能です。

借入の金額によって返済期間が異なりますが、5,000万未満の場合は6ヶ月の据置期間を含め5年返済です。

なお、取引先の倒産ではない場合でも支払った金額や月数によって一定の条件で「一時貸付金」として借りれます。

・借入期間1年で一括返済

・借入時に利息の前払い年0.9%

例えば、月2万円で41ヶ月、掛金を支払っていた場合の借入限度額は70万位かなと試算します。

借入手続きは、発行後3カ月以内の印鑑証明書や借入金額に応じた印紙、振込先口座通帳の写し、一時貸付金の請求書を準備します。

中小機構に書類が届いてから10日~2週間くらいで借入金が振込まれる流れになっています。

戻ってくるお金

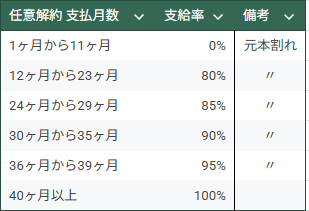

掛金を12カ月以上払って倒産防止共済を解約した場合には、「任意解約」となり、掛金を払った月数が長ければ長いほど戻ってくる金額、解約手当金の支給率が増え40ヶ月以上になると払った金額全額が解約手当金として戻ります。

任意解約で元本割れ、掛金が掛け捨てになるのは40ヶ月未満で解約した場合です。

この解約手当金は税金の対象となります。これまで支払った掛金はその年の経費にしてきましたが、解約した時には戻ってきた金額全額がその年の収入、つまり税金の対象になるので倒産防止共済は、経費を先取りして税金を後送りにしていることでもあります。利益が多い年に掛金で節税、利益が少ないときや特別な大きい費用があるときに解約するなど、自社の状況をみながら解約のタイミングを考えましょう。

解約の種類にはその他に、会社の解散等や12ヶ月以上掛金を滞納したときがあります。

まとめ

売上取引先の倒産など、不測の事態に備えたお金の調達方法として倒産防止共済を取り上げました。

自社の経営状況、掛金の金額設定や解約タイミングなどを押さえて活用してみてはいかがでしょうか。

■編集後記

日の出が4時台になり、朝走っていると川沿いや山の中から鳥のさえずりが聞こえ、緑の木々が目に優しく入り心地よい季節になりました。 健康のため、1ヶ月に走る距離目標達成するため、ハーフマラソンやフルマラソンの自己ベスト更新に向けて心と体を整えていきます。